机构解析:周二热点板块及个股探秘

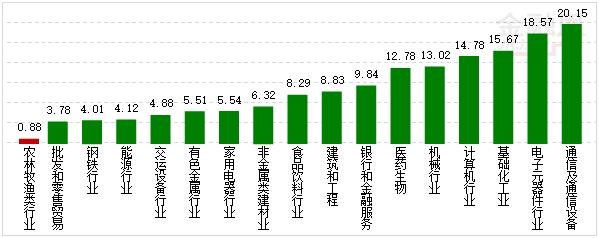

1、计算机行业:中报上半年波澜不惊 全年行业增长中枢有望向上

过去:上半年波澜不惊,收入端显示景气度仍较佳

行业收入增速延续25~30%区间波动,显示景气度仍较佳。中位数的角度来看,行业收入增速亦维持稳定。相比于行业收入增速,整体法角度行业利润增速自2016年第三季度以来一直呈现持续下降态势,今年上半年有趋势向好迹象。中位数的角度来看,行业归母利润增速亦保持低位的状态。收入端与利润端的反差,显示出成本端压力。

未来:预计全年中枢有望提升,关注宏观因素潜在影响

收入端,工信部发布的软件产业软件业务收入累计同比数据显示,7月份产业景气度进一步加速向上。成本端,我们判断压力有望减弱。统计A股计算机行业员工总数同比,结果显示上半年同比下降至个位数。 但是,当前位置也不可不关注宏观因素的影响,包括宏观经济增速上半年放缓对软件行业收入端的冲击,国家加强社保收缴对成本端的压力。当然,考虑软件行业后周期性和监管强化落地过程,我们认为这些影响如果真的有所体现,也应在2019年。

结构:站在长周期的起点,建议进一步向云计算和头部公司靠拢

基本面角度,结构看,云计算仍在长周期繁荣的起点。上半年数据显示,板块核心指标健康。根据中报披露,阿里云依然保持接近100%增速,而SaaS层相关公司用友、金蝶依然实现了快速增长态势,尤其是公有云部分。考虑模式已经得到验证且天花板较远,我们看好板块高增速延续。其他板块,建议关注自主可控、金融IT板块和医疗IT板块。投资角度,结构看,建议进一步向头部公司靠拢。

基于此,自上而下重点推荐云计算“花开五朵”组合,包括金蝶国际、用友网络(行情600588,诊股)、长亮科技(行情300348,诊股)、浪潮信息(行情000977,诊股)、广联达(行情002410,诊股)等标的,自下而上重点推荐恒华科技(行情300365,诊股)、上海钢联(行情300226,诊股)、航天信息(行情600271,诊股)、捷顺科技(行情002609,诊股)、卫宁健康(行情300253,诊股)、东华软件(行情002065,诊股)、宝信软件(行情600845,诊股)、太极股份(行情002368,诊股)、东方国信(行情300166,诊股)、汉得信息(行情300170,诊股)等标的。

风险提示:宏观经济不景气反馈至软件业;云计算发展进程不及预期。(天风证券 沈海兵 缪欣君)

2、电子行业:估值回落到历史底部区域 看好电子板块下半年机会

PCB:从下游需求端来看,前7月的统计数据表明,PCB投资增势突出,同比增长28.1%。这与汽车电子、人工智能、5G等新兴应用的拉动密切相关。在需求量增加等因素推动下,全球PCB市场规模稳定增长,同时国内PCB 市场整体增速高于全球。随着5G时代的临近,预计2019年中期将开始大规模进行试点,公司盈利水平将重回升势。重点推荐景旺电子(行情603228,诊股)。

半导体:自2014年6月,国务院发布《国家集成电路产业发展纲要》以来,半导体板块的市场关注度迅速上升,板块在2014年10月触及到100倍的估值中枢,并在2016年7-8月达到170倍的估值高峰。半导体板块经过两年的业绩增长,高估值已经得到消化,半导体板块整体估值水平已经位于历史底部区域,整体估值水平已经回落至56倍TTM 市盈率。我们认为在基本面边际变化叠加估值上升,半导体板块下半年有望迎来戴维斯双击行情。

消费电子:对于PC市场,从2012年开始,全球PC市场的销量逐年降低,在2015年达到底部后于2016年开始短暂回升。2012-2016年年均销量的复合变动率为-3.4%。2017年全球PC市场的销量再次出现负增长,增长率为-0.2%,下降趋势明显放缓。2018年二季度,全球电脑市场回暖,联想实现11.3%的销量大幅度增长,去掉fujitsu并表,仅联想集团,预计实现7~8%的销量大幅度增长。重点推荐联想集团。

被动元器件:国巨继续看涨MLCC,涨幅将放缓。国巨三季度MLCC价格小幅上涨,预计四季度仍将向上,幅度在10%-20%,2019年亦将平稳向上,MLCC景气周期仍将持续。我们认为,MLCC景气周期远未结束,2019年新增产能有限,主要应用于车用及工控等高端领域,但这些应用增速较快,因此新增产能不足于弥补产能缺口,我们仍维持之前的判断,涨价将持续到2020年。 LED:三安光电(行情600703,诊股)LED产业格局向好,化合物半导体业务超预期。三安光电2018上半年实现归母净利润14.36亿元,同比增长10.1%。下半年LED芯片价格仍有下行压力,但竞争环境相比之前有所改善,一是去补贴、去杠杆大环境下,经营情况差的公司缺乏资金扩产,二是价格下行周期会导致小企业退出。LED芯片产业格局将比之前更佳。

面板:面板行业具有半导体制造的产业特征,具有极高的技术和资产壁垒,需要持续对先进制程进行投资,且一旦被其他企业拉开差距很难赶超。我们不用担心京东方和华星光电扩产对盈利产生的短期负面影响,价格下跌将使得日台的低世代产线停产,主要集中在5-6代线。一条生产线的生命周期的极限是16年,日台有多条5-6代线投产于2003年-2006年,在运行寿命将至以及降价双重影响之下,将停止生产或转作他用。我们认为,始于2017年中的面板价格下跌,将很好地打击韩日台面板企业,促使其低世代产线退出,以京东方和华星光电为首的大陆面板企业将统治全球面板产业,中国企业主导行业发展的时代即将来临。看好京东方A(行情000725,诊股)和TCL集团(行情000100,诊股)。

投资建议: 1)首推安防行业:我们认为安防行业长期确定性较高,海康威视(行情002415,诊股),大华股份(行情002236,诊股)作为龙头公司长期受益; 2)消费电子:PC行业回暖,联想PC高端化明显,零部件降价有利于PC品牌厂的利润率的提升,强烈推荐联想集团0992.HK 3)关注优秀半导体公司回调机会:北方华创(行情002371,诊股)、兆易创新(行情603986,诊股)、扬杰科技(行情300373,诊股)、紫光国微(行情002049,诊股)、士兰微(行情600460,诊股)、富瀚微(行情300613,诊股)、富满电子(行情300671,诊股)、精测电子(行情300567,诊股)、长川科技(行情300604,诊股)、江丰电子(行情300666,诊股)、韦尔股份(行情603501,诊股)、中芯国际、三安光电等; 4)LED:LED消费旺季来临,关注下游小间距、照明等应用扩张,推荐利亚德(行情300296,诊股)、国星光电(行情002449,诊股)、艾比森(行情300389,诊股)等;

风险提示:行业需求下降,贸易不确定因素,汇兑风险。(方正证券(行情601901,诊股) 段迎晟 兰飞)

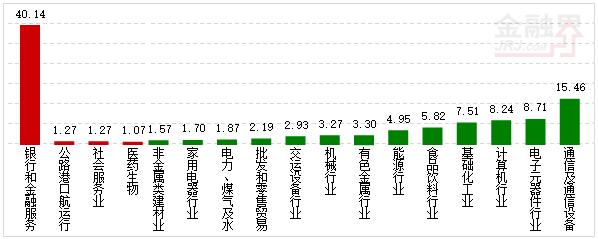

3、银行行业9月策略:大行作防御 进攻配优质中小行

市场利率走高与强监管造就大行与零售龙头行情

17年初以来,A股银行板块涨幅前6名为四大行和零售银行龙头(招行、宁波)。我们认为,这与市场利率走高和强监管不无关系。市场利率高时,股价是对负债端的重定价;市场利率低位时,比拼的是资产能力。市场利率走高对股份行不利。股份行存款占比普遍不高,负债成本受市场利率影响大。17年,四大行整体负债成本率1.59%,同比下降4BP;股份行(除招行外)整体负债成本率2.57%,同比大升35BP,净息差收窄30BP。

大行作防御,进攻配优质中小行

大行作防御。当前,市场依然非常担忧贸易摩擦与汇率问题以及由此引起的经济下行风险,制约股市表现。我们认为,市场情绪低迷时,主要关注资产质量,大行因其信贷投放两端化(企业贷款主要投政府项目与个贷则主要放房贷),资产质量优异,且1H18业绩亮眼,为防御之选,首选农行(1H18拨备前利润增速高达16.3%,资产质量显著改善)。

进攻配优质中小行。市场情绪转好时,市场更关注未来业绩弹性。前两年较高的市场利率与强监管压制了中小行的成长性,3Q18在内有经济下行压力外有中美贸易摩擦之下,政策已较大调整,市场利率明显下行,中小行迎来转机。市场利率走低带动负债成本下降提升净息差,监管放松迎来资产扩张的机会,成长性有望提升。我们主推股份行的兴业、平安、招行、光大,城商行的南京、上海、宁波,农商行的常熟银行(行情601128,诊股)。

9月金股-兴业银行(行情601166,诊股)-悲观预期已反映,市场利率下行利好大

营收与PPOP增速走高,业绩上行。1H18实现归母净利润336.57亿元,YoY+6.51%,较1Q18的4.94%明显上升;营收YoY+7.36%,增速较1Q18的2.28%大幅上升。而更反映经营实质的PPOP增速1H18达7.3%,明显走高。

净息差企稳,或明显受益于市场利率下降。1H18在资产收益率环比上升24BP带动下,净息差较17年上升5BP至1.78%,净息差已明显企稳。兴业负债端优势不足,1H18负债中存款占比仅略微过半,1H18应付债券(同业存单为主)成本率高达4.45%,负债成本率达3.01%,显著高于上市银行平均。3Q18货币政策走向宽松,市场利率明显下降,AAA同业存单利率降至3%以下,由于市场化负债占比高且期限短,兴业负债成本或明显下降。按照40%市场化负债占比测算,100BP市场利率下降可降负债成本率40BP。

我们认为,兴业银行机制非常市场化,具备长期竞争力,中短期或显著受益于市场利率大降,预计业绩弹性明显上升。兴业银行当前估值仅0.72倍18PB,很低的估值已反映各种悲观预期,但未充分反映市场利率走低之利好。

风险提示:经济超预期下行导致资产质量大幅恶化;政策收紧风险。(天风证券 廖志明 林瑾璐)

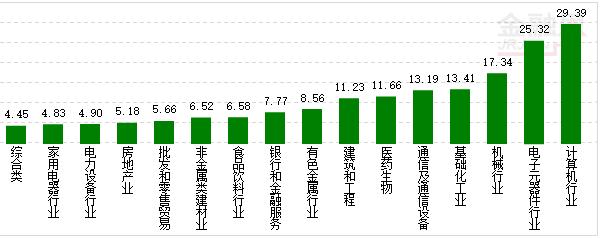

4、零售行业周报:零售板块业绩符合预期 优选化妆品行业

川财周观点

整体来看,50家、百家数据7月同比分别为-3.9%/-2.0%,高端消费受经济影响略显疲软,同时叠加CPI上行预期加强,新零售背景下,行业中少数的优质公司正在不断转型、探索,未来有望出现融合线上线下能力的新业态、新模式,出现打破传统格局的快速成长的投资机会,近期回调充分,建议逐步布局新零售中偏必须消费的超市行业。2018年二季度零售板块业绩符合预期。百货行业2018年上半年收入增速为10.48%,超市行业2018年上半年收入增速为1.92%,同比2017上半年提升1.24个百分点,化妆品行业2018年上半年收入增速为15.27%,同比2017上半年提升3.81个百分点,黄金珠宝行业2018年上半年收入增速为8.00%,同比2017上半年下降1.8个百分点。受益于渠道变革,三四线城市使用化妆品人数快速提升,化妆品行业消费尤其是电商渠道快速提升,中国品牌得益于本土资源以及先发优势已在三四线城市、线上渠道成功布局且已有较大体量,参考成熟国家的化妆品企业的成长史,整体来看,我们认为中国化妆品企业仍有崛起机会,其中面膜品类与电商渠道最为契合,中国品牌有望依托新渠道、新用户以及数据经验的积累,在化妆品行业中崛起,尤其值得关注面膜品类。相关标的:御家汇(行情300740,诊股)、珀莱雅(行情603605,诊股)、上海家化(行情600315,诊股)、拉芳家化(行情603630,诊股)。

风险提示

经济下滑使得消费受到影响;新零售推进不达预期风险。(川财证券 欧阳宇剑)

5、交通运输产业行业研究:优选中报超预期 兼顾生态和格局

行业策略:总结2018年半年报,我们对交运个子板块业绩进行分析,并对未来进行展望,寻找有驱动因素作用的子行业,以及受益于行业改善的优质标的。

推荐组合:东方航空(行情600115,诊股):受益华东地区客流旺盛和日韩线回暖;顺丰控股(行情002352,诊股):品牌优势明显,全物流业务构建绝对壁垒;中国国航(行情601111,诊股):成本三大航降幅最大,有效抵消汇率和油价变化带来的风险;韵达股份(行情002120,诊股):成本控制良好,业绩持续高增长;上海机场(行情600009,诊股):等待新产能迎时刻放量,免税新协议带来商业收入高增长。

行业观点

航空:收益水平提升拉开业绩增长差距。2018H1民航供给侧改革并没有在行业ASK层面体现。三大航供给加速,但供需状况良好;其余航空公司供给减缓,但客座率依旧下滑。收入端,供给收缩的航司收益水平改善明显,中小航司票价弹性更大。成本端,油价上涨是主要推升因素,但成本控制使得单位扣油成本明显下降。本期收益水平提升明显的公司,EBIT上涨更为明显。未来收益水平的提高依然是航司业绩提升的主要动力,中长期预计收益水平将在波动中持续提升。

机场:处于不同周期阶段,业绩有所分化。2018H1,我国上市机场整体流量增速低位徘徊。上市机场业绩表现有所分化,深圳机场(行情000089,诊股)处于放量阶段,净利润增速最高;上海机场等待新产能投产,Q2业绩增速回到机场正常水平,中长期投资价值依然显著。白云T2投产,业绩最为低迷。

快递:行业仍存韧性,强者恒强趋势明显。2018H1行业增速稳健,新型电商贡献增量需求,国际和中西部地区成增长新亮点。顺丰品牌优势明显,中通龙头位置稳固,韵达业绩超预期,圆通和申通持续修复。核心竞争力方面,顺丰通过品牌优势和综合性业务构建壁垒,三通一达成本管控仍是核心。业绩增速表现优异的企业,服务质量更优,现金流形成良性循环,强者恒强趋势明显。

铁路:新货运清算办法出台,铁改提供向上弹性空间。上半年,“公转铁”政策持续推进,货运增量行动持续推进。新货运清算办法下,大秦铁路(行情601006,诊股)的收入端和成本端同步增加,对其利好和利空相互抵消,整体影响偏于中性;铁龙物流(行情600125,诊股)毛利增速明显高于到发量增速,政策变化对公司影响偏正面。

公路:新收费公路条例细则公布在即,货运清算办法改变影响不一。客运方面,新《收费公路管理条例》细则尚未公布,政策影响仍存有较大的不确定性。货运方面,公转铁政策的陆续出台,或影响京津冀及周边、长三角地区等公转铁实施重点区域以及煤炭、铁矿石等大宗商品货运品类。

风险提示 快递行业发生价格战,油价汇率大幅波动,政策风险等。(国金证券(行情600109,诊股) 苏宝亮)

“走马消息,分享精选全球有价值的财经新闻”的新闻页面文章、图片、音频、视频等稿件均为自媒体人、第三方机构发布或转载。如稿件涉及版权等问题,请与

我们联系删除或处理,客服邮箱,稿件内容仅为传递更多信息之目的,不代表本网观点,亦不代表本网站赞同

其观点或证实其内容的真实性。

- 声音提醒

- 60秒后自动更新

中国8月CPI年率2.3%,预期2.1%,前值2.1%。中国8月PPI年率4.1%,预期4.0%,前值4.6%。

08:00【统计局解读8月CPI:主要受食品价格上涨较多影响】从环比看,CPI上涨0.7%,涨幅比上月扩大0.4个百分点,主要受食品价格上涨较多影响。食品价格上涨2.4%,涨幅比上月扩大2.3个百分点,影响CPI上涨约0.46个百分点。从同比看,CPI上涨2.3%,涨幅比上月扩大0.2个百分点。1-8月平均,CPI上涨2.0%,与1-7月平均涨幅相同,表现出稳定态势。

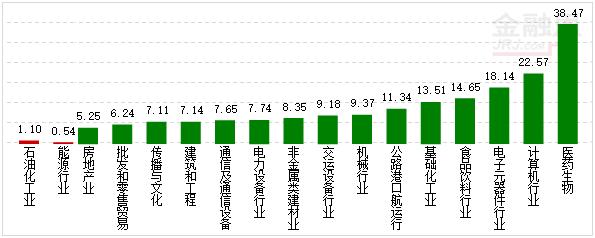

08:00【 统计局:从调查的40个行业大类看,8月价格上涨的有30个 】统计局:从环比看,PPI上涨0.4%,涨幅比上月扩大0.3个百分点。生产资料价格上涨0.5%,涨幅比上月扩大0.4个百分点;生活资料价格上涨0.3%,扩大0.1个百分点。从调查的40个行业大类看,价格上涨的有30个,持平的有4个,下降的有6个。 在主要行业中,涨幅扩大的有黑色金属冶炼和压延加工业,上涨2.1%,比上月扩大1.6个百分点;石油、煤炭及其他燃料加工业,上涨1.7%,扩大0.8个百分点。化学原料和化学制品制造业价格由降转升,上涨0.6%。

08:00【日本经济已重回增长轨道】日本政府公布的数据显示,第二季度经济扩张速度明显快于最初估值,因企业在劳动力严重短缺的情况下支出超预期。第二季度日本经济折合成年率增长3.0%,高于1.9%的初步估计。经济数据证实,该全球第三大经济体已重回增长轨道。(华尔街日报)

08:00工信部:1-7月我国规模以上互联网和相关服务企业完成业务收入4965亿元,同比增长25.9%。

08:00【华泰宏观:通胀短期快速上行风险因素主要在猪价】华泰宏观李超团队点评8月通胀数据称,今年二、三季度全国部分地区的异常天气(霜冻、降雨等)因素触发了粮食、鲜菜和鲜果价格的波动预期,但这些因素对整体通胀影响有限,未来重点关注的通胀风险因素仍然是猪价和油价,短期尤其需要关注生猪疫情的传播情况。中性预测下半年通胀高点可能在+2.5%附近,年底前有望从高点小幅回落。

08:00【中国信通院:8月国内市场手机出货量同比环比均下降】中国信通院公布数据显示:2018年8月,国内手机市场出货量3259.5万部,同比下降20.9%,环比下降11.8%,其中智能手机出货量为3044.8万部,同比下降 17.4%; 2018年1-8月,国内手机市场出货量2.66亿部,同比下降17.7%。

08:00土耳其第二季度经济同比增长5.2%。

08:00乘联会:中国8月份广义乘用车零售销量176万辆,同比减少7.4%。

08:00央行连续第十四个交易日不开展逆回购操作,今日无逆回购到期。

08:00【黑田东彦:日本央行需要维持宽松政策一段时间】日本央行已经做出调整,以灵活地解决副作用和长期收益率的变化。央行在7月政策会议的决定中明确承诺将利率在更长时间内维持在低水平。(日本静冈新闻)

08:00澳洲联储助理主席Bullock:广泛的家庭财务压力并非迫在眉睫,只有少数借贷者发现难以偿还本金和利息贷款。大部分家庭能够偿还债务。

08:00【 美联储罗森格伦:9月很可能加息 】美联储罗森格伦:经济表现强劲,未来或需采取“温和紧缩”的政策。美联储若调高对中性利率的预估,从而调升对利率路径的预估,并不会感到意外。

08:00美联储罗森格伦:经济表现强劲,未来或需采取“温和紧缩”的政策。美联储若调高对中性利率的预估,从而调升对利率路径的预估,并不会感到意外。

08:00美联储罗森格伦:鉴于经济表现强劲,未来或需采取“温和紧缩的”政策。

08:00