「证券公司资产证券化业务管理规定」长期持有基金真的会有很好的收益吗?

長期持有與波段操作

基金投資,是長期持有還是波段操作,其要性不亞於選擇時機和基金品種。可是就在這如此重要的問題上歷來存在爭議,至今依然無法取得一致。本節力求客觀全面地對這問題作一介紹,供投資者參考。

一. 長期持有

所有基金公司和多數專家都在竭力宣傳“基金要長期持有,只有長期持有才能取得理想的收益”。他

們貶低和排斥波段操作,甚至把波段操作比作妖魔。

長期持有論者的理論基礎是:

1.對未來股票市場的行情走勢,誰也不能準確預測。每個人都希望在股市的最高點賣出所有的基金和股票。可是你知道哪裏是高點?哪裏是低點?頻繁進出往往賣個地板價,買在樓頂價。什麼時候纔是最佳的買賣時機,這對一箇普通投資者而言確實是一箇難題。而從長線投資來看,只要整體經濟形勢沒有發生根本性變化,選時就不是主要問題了。

2.長期持有操作成本較低。申購、贖回一箇基金一般要承擔1.5%到2.%的交易費用,這對於投資者來說是較大的成本。而長期持有可以避免頻繁操作的交易成本,更可以減免贖回費用,無形中給了投資者更多的回報。

3.市場不會永遠上漲,也不會永遠下跌。投資週期就像寒暑交替一樣,短期都會有所反覆,但市場長期增長的趨勢是不會改變的。過分看重短線效應,就會錯失盈利機遇,要看到淨值增長的持續性, 樹立長期投資信心,既不要被短期收益誘惑,也不要被一時風險嚇倒。

4.不論國內還是國外,都有大量事例和歷史數據證明長期持有纔是基金投資的盈利訣竅。

下面是一些網絡論壇中主張長期持有的帖子,供各位參考:

“基金投資以長期持有爲主,不要在乎短期的漲漲跌跌,否則你就會感到很累、很緊張、很煩惱。在我國資本市場長期看好的今天,如果把投資週期放長一點,把目光放遠一點,把心態放平一點。就沒有過不去的溝溝坎坎。或許每個投資者都有非常可觀的收穫。”

“信投資大師們關於市場不可預測的定論大家已耳熟能詳,可仍然有這麼多人熱衷於波段操作,看來關於投資理財一事,真的是“知易行難”。如果有一張過去的股票走勢圖給你,要你決定如何投資纔會賺錢,相信每個人都懂得“高拋低吸”。但投資主要是針對未來,未來的市場變動複雜難測,沒有人擁有未來市場的走勢圖,那麼,“高拋低吸”是否仍是一箇適宜的投資策略呢?答案很簡單,原因也很簡單:沒有人能事先知道何時爲高點,何時爲底點,那麼又如何能“高拋低吸”呢?長期來看,短線操作而而陷入的必然是:頻繁的買進賣出,希望做到高拋低吸,結果卻是不斷的追漲殺跌。既然股市上漲永遠都呈螺旋上升形態,既然漲跌和調整都是上升的必然一環,既然沒有人能事先知道何時爲高點,何時爲底點以及每次市場調整的具體幅度和持續時間,既然大的趨勢沒有變,那麼所謂的基金波段操作,是否是一箇僞命題?”

農業銀行網站的一篇題“長期投資定律不能違背, 波段操作不如主動定投”的文章寫道:“波段操作的利潤要遠大於長期持有。但問題是,基民們真的可以做到波段操作嗎?首先是我們有沒有這個能力。一般來說,選擇購買基金而非自己炒股的人往往對股市的變動不夠敏感,或者是因爲工作繁忙無暇自己去研究。而且即使在職業股民當中,能夠準確預測股市頂部與底部並且當機立斷進行操作的人也是鳳毛麟角,堪稱大師。其次,從產品設計來看,基金本身就是針對長期持有的投資者的,不適合波段操作。相比股票交易,投資基金的資金週轉期更長(基金贖回一般在7日內,最長10日),交易費用更高(一般基民習慣從銀行買賣基金,申購費用大多超過1%)。波段買賣基金看起來雖美,操作起來並不現實。而散戶投資者的一大特性就是:當機會來臨時猶豫不決,當機會錯過以後又覺得下次自己一定可以成功,就這樣在一次次的猶豫和錯過中失去了一次次的機會。相比波段買賣,操作性更強的一種投資基金方法是:分批買入,然後長期持有。這種投資方法我稱之爲“基民的主動定投”,相比傳統的定投(由定投機構在每月的某個固定日期扣款)更加靈活。當我們覺得市場過熱、指數虛高時,我們可以暫停買入偏股型基金,更多地投資債券型基金;而當股市投資價值凸顯時,我們可以一次性地大筆投入。基金和股票不同,股票投資中有各種各樣的流派,有支持長期投資的,有看重技術分析的,也有利用模型進行套利的。但是基金無論如何改變,長期投資始終是不可違背的定律。”

國泰君安的理財課堂中的一篇文章寫道:“很多投資者炒基金像做股票投資一樣,頻繁買賣,樂此不疲。

因此,“基金投資是否也要做波段?”成爲很多人爭論的焦點之一。對於這個問題,我覺得要從多方面因

4.09

素加以考慮。一、從基金產品角度來看,封基和開放式股票基金由於在交易成本上、贖回資金到賬時間和價格決定因素的差異,在市場行情波動過程中,封閉式基金相對來說較適合波段操作。而對開放式基金來說,股票型基金適合波段操作,混合型基金次之,債券型基金收益隨時間長短呈現正相關,適合長持有。二、從客戶風險屬性來看,股票型基金是否需要波段操作,要因人而異,因行情而異。在單邊上漲的牛市行情中,激進型、穩健型、保守型客戶都應該放棄波段操作的想法,長期持有。當證券市場處於大箱體震盪整理行情時,要根據客戶風險屬性不同,採取不同的波段操作策略:激進型客戶可在持有期收益率超過15%時,贖回,鎖定收益;穩健保守型客戶可在持有期收益率超過10%時,贖回,鎖定收益。在單邊下跌的熊市行情中,減持股票型基金,增持債券型基金和貨幣市場基金。”

下面是匯天富基金公司劉勁文的一篇文章: 《你能戰勝海妖的歌聲嗎 》

“被稱爲歐洲文學始祖的荷馬史詩是《伊利亞特》與《奧德賽》兩部神話史詩的合稱。《伊利亞特》主要敘述希臘人遠征特洛伊城的傳奇戰爭,《奧德賽》則講述伊薩卡國王奧德修斯在攻陷特洛伊後歸國途中十年漂泊的故事。

在《奧德賽》中,有段關於海妖歌聲的描述。傳說中美豔海妖的歌聲懾人魂魄,深深地蠱惑着水手們

的靈魂,引誘他們走向令人生畏的死亡。奧德修斯深知,即使有最堅定的意志也難以抵禦海妖的歌聲。他命令水手們用蜂蠟堵住耳朵,並讓人把自己牢牢地綁在桅杆上。之後,航船順利馳出海妖的領地,進入安全航道。

對於基金投資而言,“波段操作”猶如美妙無比的海妖歌聲,總是誘惑着基民一次又一次地贖回、申購,贖回再申購……每當股市出現了連續的大幅調整,“長期投資”的基金投資策略就不得不經歷着波段操作的嚴峻挑戰。

如果能將持有的基金在股市高位全部清倉,等下探至低點以下再伺機抄底,幾輪波段做下來,就是弱市也一樣賺錢,總強過一直持有的好!這是當時許多基民在網上討論時所作的設想。

對於這樣的想法,現實恐怕絕難遂人所願。道理很簡單,誰也無法準確預測市場的走勢,誰也無法判斷清楚市場的絕對頂部和底部。市場不會也不可能完全按照投資者設想的那樣去運行,而且在頻繁的買賣操作中,交易成本也會不斷地侵蝕着投資者的本金。一箇最爲常見的現象恰恰是,無數辛苦的波段操作之後,給基民們帶來的往往是或踏空或套牢,還有一顆混雜着無奈、失望和疲憊的心。

投資者應當明白,理財專家建議的基金需“長期投資”並不是憑空想象出來的蒙人招術,而是經過反覆歷史驗證得來的投資真理。注重企業的基本面和內在價值分析,堅持長期投資,這纔是基金投資的真髓。巴菲特、彼得?林奇等國際投資界的傳奇風雲人物,莫不都是長線投資的堅定踐行者。

“波段操作”在理論上的確如同希臘神話中海妖的歌聲一樣美妙,充滿了誘人的魅惑。精美絕倫的海妖歌聲雖然令人癡迷,但航行於海上的船員若爲此迷失方向則後果不堪設想。投資者在揚帆股海之時,也要學會戰勝“波段操作”的種種誘惑,將長期投資進行到底,順利到達回報的彼岸。”

請再看華夏基金的觀點:∶長期投資到底有多長?

“華夏基金編著《做一箇理性的投資者》書摘

長期投資,主要是相對於短期投資而言的。一般情況下,短期投資是指投資期限在1年或1年以下的投資,而長期投資則是指投資時間在1年以上的投資。但是對金融投資來說,這樣的定義顯然有些不太適合。實際上,在金融投資行業中,對何爲“長期”也有着公認的解讀。

首先,從投資者制定投資目標的角度看,一般會將實現週期爲3年以下的投資目標定義爲短期目標;將實現週期爲3~10年的投資目標定義爲中期目標;而將實現週期爲10年以上的投資目標定義爲長期目標。

其次,從行業內通用的方式看,一些專業機構在評價基金的歷史業績時,會將3年以下定義爲短期表現;將3~10年定義爲中期表現;將10年以上定義爲長期表現。

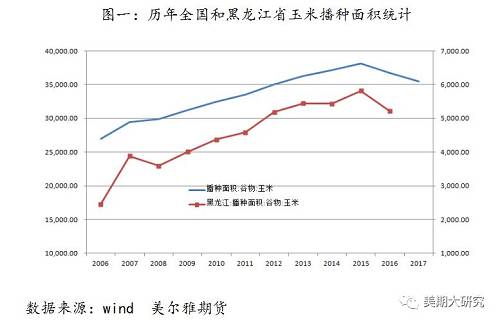

因此從這兩個角度分析,一般情況下,將10年以上的投資定義爲長期投資是較爲適合的。那麼,長期投資會爲投資者帶來什麼呢?從上證指數1991年至2009年的歷史數據看,如果在歷史上的任意一點向前推算10年,都會發現10年後的大盤點位要高於10年前,如圖。這可以從一箇方面說明長期投資的意義:

如果投資的時間足夠長,那麼投資幾乎不會虧損。

此外,從美國股市歷年的數據統計中可以發現,只要投資時間超過10年,那麼無論投資者選擇在哪個年份進場,也無論是經歷了熊市還是牛市,其投資收益都會爲正,一方面能夠看到當投資時間超過10年後,其最低收益與最高收益均爲正值。也就是說,只要投資者的投資時間超過10年,那麼無論投資者在熊市或牛市入市,也無論投資期間經歷了怎樣的市場變化,他的投資都幾乎不會虧損。

二 波段操作

儘管基金公司和一些專家長期反宣傳長期持有怎麼好,但是仍然不能被所有基民認同。請看以下論點:

“雖然基金是一種“長期”投資理財工具,但那種買了就一直持有的做法也未必完全正確,在適當的情況下,進行一些波段操作也是可行的。那些一直持有基金而不做任何調整的投資者,除了過度追求收益外,對“長期投資”的追捧也是一箇重要的原因。近幾年來,伴隨着理財市場的發展,一些機構所宣揚的“長期投資”理念廣爲流傳,然而,市場的大漲與大跌,已經充分證明,不做任何調整的長期理財方式並不完全值得提倡。當然,我們說基金可以進行波段操作,並不是說長期投資理念是錯誤的,對更多的投資者來說,堅持長期投資的理念是非常必要的。同時,進行基金的波段操作,也不是適合所有人,它需要有特定

的條件。首先,進行波段操作要與自己的理財目標相結合,這裏所說的理財目標主要是指理財收益,在投資前確定一箇目標,達到這個目標後就止盈出局,待市場運行一段時間後,再找個合適的時機買入;其次,進行波段操作要有較強的市場預測判斷能力和比較豐富的投資理財經驗;第三,進行波段操作需要投資者有較多的時間關注市場。”

“對於如何進行波段操作,有投資者認爲“波段操作的原理是利用股市的波動性高拋低吸,基金投資者有的也採用這種股票投資方法,以期獲得超出大盤平均的利平均的利潤。在強勢中參與波段操作要立足於中長線,在波段操作時要少做短線,不宜頻繁操作。在一箇階段的低位或較低位介入後,在波段行情明顯就要結束時拋出。由於短炒會增加失誤的次數,且大盤以升爲主,差價難以把握,在高位拋出往往須加價追回,在具體操作時應減少或不進行短線操作。在弱市中做波段操作的風險極大,如果能判斷市場處於下跌市,及早減倉或清倉是上策。波段操作與長期持有並非完全對立。長期持有並非永遠持有,波段操作並非抓住每一箇波段。許多人堅持以長期持有爲主、做大波段爲輔的投資方法,在市場高估時適當減倉,在市場低估時適當加倉,獲取較好的收益。”

在2007年4月初。新浪網知識互動平臺愛問頻道的基金版塊曾經有過一次關於“長期持有PK波段操作”的大討論,吸引了許多參加,空前熱烈。現摘錄其中的一些帖子:

“某些持‘長期持有’觀點的朋友,總是對波段操作嗤之以鼻。動不動就說做得好波段不如去炒股,基金不是用來博取差價的。且不說別人願不願意炒股是別人的事。我的觀點是基金的淨值是有變化的,而且還相當的大。這就爲博取差價提供了機會。不用拿巴菲特的笑話來說服我波段操作如何難。股票、債券、期貨、外匯,那一項投資不是博取差價呢?那一項波段操作又容易呢?某些持“長期持有觀點“的朋友,會用自己這半年來的收穫說明長期的優勢。事實是半年就算長期嗎?如果從2004年4月到2005年10月,時間長達一年半,時間夠長了吧。如果你一直持有某個基金,不過是上上下下跟着坐了幾個電梯。有收益嗎?某些持“長期持有觀點“的朋友,會說牛市是不需要做波段的,須知“牛”“熊“是人們給市場貼的標籤。往後看才知是牛是熊。往前看不會知道是牛是熊,更不知道牛什麼時候變成熊。我們來到這個市場,無論是長期、波段、短線,每種方法都有其存在的道理,沒有誰對誰錯。你自信哪種做得好可以盡情的做,不用試圖說服任何人按照你的操作方法。每個人經過長期的摸索、實踐、碰壁、交足了學費等,會摸索出一套適合自己的方法的。”

“適合自己的就是最好的。自己能掌握的就是最好的,別人用的好的方法自己掌握不了,就是沒用。”

“如果基金淨值已經出現了可觀的升幅,並且您對後市不太看好,這時可以及時贖回,落袋爲安,保住自己的勝利果實。而等基金下跌到一定程度,投資價值顯現的時候,可以再申購回來,一年跟着股市漲跌進行兩三次“投機”,不但能規避風險,還能取得較爲可觀的投資收益。”

“基金一般說來應長期持有,道理大家都已明白了.那就是進出成本高,還有是盡人皆知的“中長期看好”,可是決不能排斥波段操作,適時做波段,會得益很多,這是不可否認的事實。完全否定波段操作,那是

太僵化了的看法。 我的主張還是長期持有與波段操作相靈活結合。具體的運用要看你是賠賺和形勢而定。當斷不斷,僵化地堅持長期持有,那對收益是不利的。有人以04年到05年的基金爲例,試圖說明長期持有的必要,但那是什麼情況,現在是什麼情況,即便是在04到05年間,如果波段做的恰當,也許收益會更好些。那就是換掉某些表現不好的基金,改買淨值增長能力好的基金,這樣做了,肯定會有更多的收益”

“必須要波段。但是波段的範圍是多大?絕對不是什麼1,2天。如果誰說波段就是1,2天,那就是曲解做波段基金人士的本意。保護自己手中的利益,不跟隨基金公司坐電梯,爭取利潤最大化,纔是我們要做的。”

“我贊成百花齊放,百家爭鳴,幹什麼沒有絕對的模式,只有相對的模式,如果大家不看情況,強調長期持有也不一定對。我一同事持有博時價值,2003年是淨值最高的明星基金,當時我問他還不贖回,他說要抱10年,現在看出這支基金,從明星淪爲一般,與2003年的淨值差不多.所以,我支持波段操作,因爲股市有上下嗎?至於成績如何,那要看水平。”

湯女士在2007年8月6日在銀行買近進了博時價值增長、易方達50、南方穩健回報和海富通收益增長5只基金,每隻5萬元,共計20萬。到同年10月16日,賺了2萬餘元。老公勸她贖回出局,說是如此瘋漲,大跌的日子快了湯女士說,專家們說要長期持有才能獲得豐厚的收益,何況現在專家們一致看漲,怎麼能夠贖回?”就這樣一直持有到今天。2011年8月5日她算了一筆賬,不禁大喫一驚!口出粗言罵道:“什麼長期持有,整整4年了,該不算短期了吧。曾經的盈利全倒了出去,還虧損了23%,賠了近5萬元!什麼專家,盡在說屁話害人!”

網上有下面一箇帖子,很值得我們認真閱讀和思考:

“有所有的基金公司都在唱着“同一首歌”:“基金是長期投資工具,不必在意短期的漲跌,不能像股票那樣頻繁進出,否則不但花了手續費,還會買個樓頂價,賣個地板價。只有長期持有纔會獲得豐厚收益。”許多理財師也加入了合唱隊。然而,這一理念在實戰中受到了無情的衝擊和挑戰。王先生在2007年6月5日買了易基價值成長基金,在同年10月16日收益率達到50%,本想“高位賣出,獲利了結”。銀行理財師告訴他,基金要長期投資,於是就繼續持有。一年後的2008年6月5日, 收益率降爲16%,經過了2008年連續大跌的折磨,到年底虧損了25%,好不容易到今年2月26日盈利34%。他深有感觸地說:“不看形勢盲目長期持有,決非明智之舉。如果當時在高位賣出,低位再買進,收益要高得多。”

有王先生這樣的經歷和教訓的基民大有人在。在07年10月上、中旬買進基金捂着不動到現在,已經持有四年,不算短期了吧,但相當多人仍然虧損。從目前股市形勢看,到年底也未必扭虧爲盈。

只要看好中國經濟發展前景,基金不失爲大衆長期投資賺錢的理財品種。但是“長期”是一箇模糊概念,究竟多長算長期,沒有明確的界定。長期投資也決不是買了基金後長期持有不動。投資成功的辦法只有一箇:低價買入,高價賣出,此外再沒有任何辦法可以賺錢。如果已達到預期收益,股市即將進入下降通道,就應該適時清倉,獲利了結。要是買進後股市一蹶不振,按照事先設定的“止損點”贖回,可以避免虧損繼續擴大。如果這時堅持長期持有,只會使收益付諸東流或虧損越來越多。在趨勢向上時,即便短暫回調,也不能輕易撤出,損失盈利機遇。對買進後表現差的基金,應該及時調倉。

長期持有還是波段操作,歷來就是兩種相輔相成的操作方法,並不存在矛盾,更不是相互排斥。僵化地堅持哪一種操作方法不符合辯證法,都是不明智的,應該是有機結合,互爲補充,靈活運用。正確的長期投資理念應該是“長期投資的心態+適度的波段操作”,即在堅信證券市場存在長期投資價值的前提下,通過階段性調整的方式提高收益率。在合適的時候投資合適的基金,其投資行爲連接起來,最終就是真正的長期投資。單純強調買了捂着不動的長期投資,貶低、排斥波段操作,是對投資者的誤導。

當然,在一般情況下,基金不宜頻率進出,以免既浪費了手續費,還可能喪失了上漲帶來的收益。事實上只要稍有基金投資經驗的都明白這個道理,用不着一而再、再而三地宣傳。一味僵化教條地強調長期持有,無視趨勢,說什麼“長線是金”,貶低甚至排斥波段操作,違反了投資基金賺錢的客觀規律,對收益極爲不利。

有的理財師說:股市行情難以預測,專業人士尚且看不準,何況散戶?波段操作說來容做起來難,十

之八九會做反。投資考驗的是耐力和持久力,不能急功近利,還是長期持有爲好。這又是一種偏面的論調。短期股市行情固然誰也難以準確預測,但是中期趨勢還是可以掌握的。例如自2007年10月16日起一路下跌,到2008年2月就應該看出弱市格局,如果這時再一味宣傳“長期持有”,未免有故意誤導之嫌。”

下面是一位老年投資者的切身體會:

“那是2007年,深感退休後的休閒生活太枯燥了,在不知基金ABC的情況下,便隨意地第一次與基金接觸,意在消磨時間,只把它作爲增加退休後的一種生活方式而已,根本沒有投資理財的概念。我申購了一隻工銀瑞信價值基金後,就“刀甲入庫,馬放南山”,很少理它。慶幸的是受到5?19行情的鼓舞,工銀瑞信一直豔陽高照,翻紅上揚,心裏癢癢地樂開了花,首次嚐到了持有基金的成就感。第一次賺錢的誘惑力猶如無形的天梯支撐着我奮勇攀登,滋生了增長財富的理財念頭。我又申購兩隻QDII基金,也一路火紅,真有翻番增倍的趨勢。老伴用“炒股莫貪,見好就收”的寶典勸我適時贖回,我卻反駁她:“目光短淺!”而在牛氣沖天的行情中,想不賺錢都是一件很困難的事了。天運時轉,股市瞬息萬變牽動着投資者的神經,

“5?30”暴跌的驚恐來到了。基金像小娃娃的臉,哭笑無常,陰晴難料。三隻虧損的基金像三條繩索,綁套在身上。特別是QDII兩隻“雞”,申購時尾巴翹上了天,還是按投資比例配售的,如今不但沒有下蛋,反而墜入深淵,虧損達30%以上。幸好工行客戶經理傳遞一份真情,勸我及時清倉,才僥倖逃脫。從此我陷入陣痛期,使我武斷地制定了一箇家規,家裏的所有人都不能說“被套”二字,連牀上用的“被套”也要改口叫“被子”。冷靜回想第一次接觸基金的喜悅與詛喪,都源於沒有一箇收益與風險並存的平常心態。今年一季度,多家券商都說有跨年度行情,結果盼來的是跨年度調整。市場起伏不定,給我帶來不少啓示:要明確理財目標和投資組合與時間範圍去“養雞”,主動理財,才能把投資成本最小化。我深深感悟到,基金雖然有着長期投資的價值,重在中長期持有,但並不是買入後就高高掛起,長期不動,也不是簡單地依賴專業公司代勞操作。享譽世界的著名投資高手巴菲特有句名言:“投資第一要不虧損,第二要不虧損,第三還是要不虧損”。投資基金需要審視基金投資能力變化與市場變化,適時進行調整,纔會有所收益。今年2月份CPI同比上漲2.7%,高於一年定期存款利率,我準備動用的2萬元儲蓄,分期分批在股市下跌時,購買了廣發聚富(270001,基金吧),逢漲高則轉換成安全的廣發貨幣,遇大跌又轉換回廣發聚富,從中賺取漲跌差。如遇市場劇烈震盪,則採取大波段操作,把握買賣時點,低買高賣,止贏止損,增厚收益的投資手法。”他的結論是“波段操作比長期持有好的多”。

申萬巴黎基金經理唐熹明認爲,我國股市波動幅度大、上漲下跌的循環週期短,教科書式的長期投資手法不太適宜這個市場,採用波段操作往往可以帶來更多的獲利機會。唐熹明表示,申萬巴黎並不是追求一箇完全的波段,如果能在波段中抓住其中的5%,他們的目標就實現了。

銀河證券高級分析師、著名基金專家王羣航強調,基金是一種適合相對長期投資的產品,但不是進行僵化的長期投資產品。長期投資絕對不是對一家基金公司、一隻基金產品簡單地長期持有,除非業績一直很好。基金公司設計出這麼多產品,就是讓投資者在合適的時間選擇合適的產品。

波段操作一般有兩種方法:一是波段轉換,利用基金轉換功能在股市轉呈明顯弱勢時,把股票基金轉換爲貨幣基金,優點是時間短,T+2就可以再買進其它基金,缺點是隻能在同一家基金公司轉換;二是贖回後再申購,優點是可以買其它公司的基金,缺點是在途時間長,一般股票型基金需要T+5到T+7才能再操作。

一.長期持有與波段操作有機結合,互爲補充

資深基民張女士結合自己十多年來投資基金的經驗教訓,歸納說∶“長期持有與波段操作並不矛盾,更

不是互相排斥。究竟用哪一種方法操作,要看市場形勢、盈虧情況、個人投資理念、預期收益目標等因素而定。單純強調哪個方法,不符合辯證法。就長期持有而言,原則上應該堅持,但不能僵化教條地看待。長期是一箇模糊概念,究竟多長才算長期,恐怕連視波段操作爲洪水猛獸的最堅定的長期持有擁護者也講不清楚。如果一年不算長期,三年算嗎?而三年相對五年就是短期了。至於不可能準確預測後市,那是確實的。但是趨勢還是應該能基本把握。以2007年來說,10月16日前股市一路瘋漲,10月17日起開始連

續不斷地下跌。如果在年底前看不出走熊,到2008年1月底總可以看出來了吧。這時出局尚不晚,仍然能

保留大部分已得收益。要是再‘長期持有’,股市跌跌不休,收益一再縮水,以致仍持有至今者不但收益丟得一乾二淨,還處於虧損狀態中。她認爲,長期持有應與波段操作有機結合,互爲補充,切忌單純強調那一方面,在實踐中摸索合理的操作方法。”

會。

因爲世事無常,有波峯就有波谷,長期持有才能看到效果。

但也正因爲世事無常,當已經獲得很好的收益時,就要及時變現,否則還要一箇循環,得不償失。

這是根據發達國家一百多年的基金髮展歷史得出來的結論,應該說有相當的根據。

但是這並不是我們投資的唯一根據,長期投資,要看是多長時間了,這很重要,比如日本,經濟危機有十多年了,在這期間的投資人多虧少賺。再如美國的29年經濟危機,也是數十年才得以解脫,如果你在這期間投資了,記得這是經濟危機期間,收益多半不會好。而且如果個人沒有投資知識和能力,可能一等就是若干年。

看你持有什麼基金嘍,基金也會賠的。

不過如果是貨幣基金就基本不會賠,但是也賺不了多少,收益比活期利率高,比1年定期利率低。想靠這發財是不可能,短期投資可以。

不一定會有很好收益,也有的會賠的。

主要是看你持有多少時和什麼基金種類。

“走马消息,分享精选全球有价值的财经新闻”的新闻页面文章、图片、音频、视频等稿件均为自媒体人、第三方机构发布或转载。如稿件涉及版权等问题,请与

我们联系删除或处理,客服邮箱,稿件内容仅为传递更多信息之目的,不代表本网观点,亦不代表本网站赞同

其观点或证实其内容的真实性。

- 声音提醒

- 60秒后自动更新

中国8月CPI年率2.3%,预期2.1%,前值2.1%。中国8月PPI年率4.1%,预期4.0%,前值4.6%。

08:00【统计局解读8月CPI:主要受食品价格上涨较多影响】从环比看,CPI上涨0.7%,涨幅比上月扩大0.4个百分点,主要受食品价格上涨较多影响。食品价格上涨2.4%,涨幅比上月扩大2.3个百分点,影响CPI上涨约0.46个百分点。从同比看,CPI上涨2.3%,涨幅比上月扩大0.2个百分点。1-8月平均,CPI上涨2.0%,与1-7月平均涨幅相同,表现出稳定态势。

08:00【 统计局:从调查的40个行业大类看,8月价格上涨的有30个 】统计局:从环比看,PPI上涨0.4%,涨幅比上月扩大0.3个百分点。生产资料价格上涨0.5%,涨幅比上月扩大0.4个百分点;生活资料价格上涨0.3%,扩大0.1个百分点。从调查的40个行业大类看,价格上涨的有30个,持平的有4个,下降的有6个。 在主要行业中,涨幅扩大的有黑色金属冶炼和压延加工业,上涨2.1%,比上月扩大1.6个百分点;石油、煤炭及其他燃料加工业,上涨1.7%,扩大0.8个百分点。化学原料和化学制品制造业价格由降转升,上涨0.6%。

08:00【日本经济已重回增长轨道】日本政府公布的数据显示,第二季度经济扩张速度明显快于最初估值,因企业在劳动力严重短缺的情况下支出超预期。第二季度日本经济折合成年率增长3.0%,高于1.9%的初步估计。经济数据证实,该全球第三大经济体已重回增长轨道。(华尔街日报)

08:00工信部:1-7月我国规模以上互联网和相关服务企业完成业务收入4965亿元,同比增长25.9%。

08:00【华泰宏观:通胀短期快速上行风险因素主要在猪价】华泰宏观李超团队点评8月通胀数据称,今年二、三季度全国部分地区的异常天气(霜冻、降雨等)因素触发了粮食、鲜菜和鲜果价格的波动预期,但这些因素对整体通胀影响有限,未来重点关注的通胀风险因素仍然是猪价和油价,短期尤其需要关注生猪疫情的传播情况。中性预测下半年通胀高点可能在+2.5%附近,年底前有望从高点小幅回落。

08:00【中国信通院:8月国内市场手机出货量同比环比均下降】中国信通院公布数据显示:2018年8月,国内手机市场出货量3259.5万部,同比下降20.9%,环比下降11.8%,其中智能手机出货量为3044.8万部,同比下降 17.4%; 2018年1-8月,国内手机市场出货量2.66亿部,同比下降17.7%。

08:00土耳其第二季度经济同比增长5.2%。

08:00乘联会:中国8月份广义乘用车零售销量176万辆,同比减少7.4%。

08:00央行连续第十四个交易日不开展逆回购操作,今日无逆回购到期。

08:00【黑田东彦:日本央行需要维持宽松政策一段时间】日本央行已经做出调整,以灵活地解决副作用和长期收益率的变化。央行在7月政策会议的决定中明确承诺将利率在更长时间内维持在低水平。(日本静冈新闻)

08:00澳洲联储助理主席Bullock:广泛的家庭财务压力并非迫在眉睫,只有少数借贷者发现难以偿还本金和利息贷款。大部分家庭能够偿还债务。

08:00【 美联储罗森格伦:9月很可能加息 】美联储罗森格伦:经济表现强劲,未来或需采取“温和紧缩”的政策。美联储若调高对中性利率的预估,从而调升对利率路径的预估,并不会感到意外。

08:00美联储罗森格伦:经济表现强劲,未来或需采取“温和紧缩”的政策。美联储若调高对中性利率的预估,从而调升对利率路径的预估,并不会感到意外。

08:00美联储罗森格伦:鉴于经济表现强劲,未来或需采取“温和紧缩的”政策。

08:00